최근 연구에 따르면 한국 직장인의 평균 금융자산은 1억7312만원으로 나타났습니다. 하지만 놀라운 사실은 자산의 78%가 부동산에 집중되어 있다는 점입니다. 이러한 상황은 많은 이들이 은퇴 후 어려움을 겪을 수 있다는 우려를 낳고 있습니다. 이번 블로그 포스팅에서는 한국 직장인들의 자산 현황과 노후 대책에 대해 자세히 이야기해 보겠습니다.

페이지 콘텐츠

직장인들의 자산 실태 분석

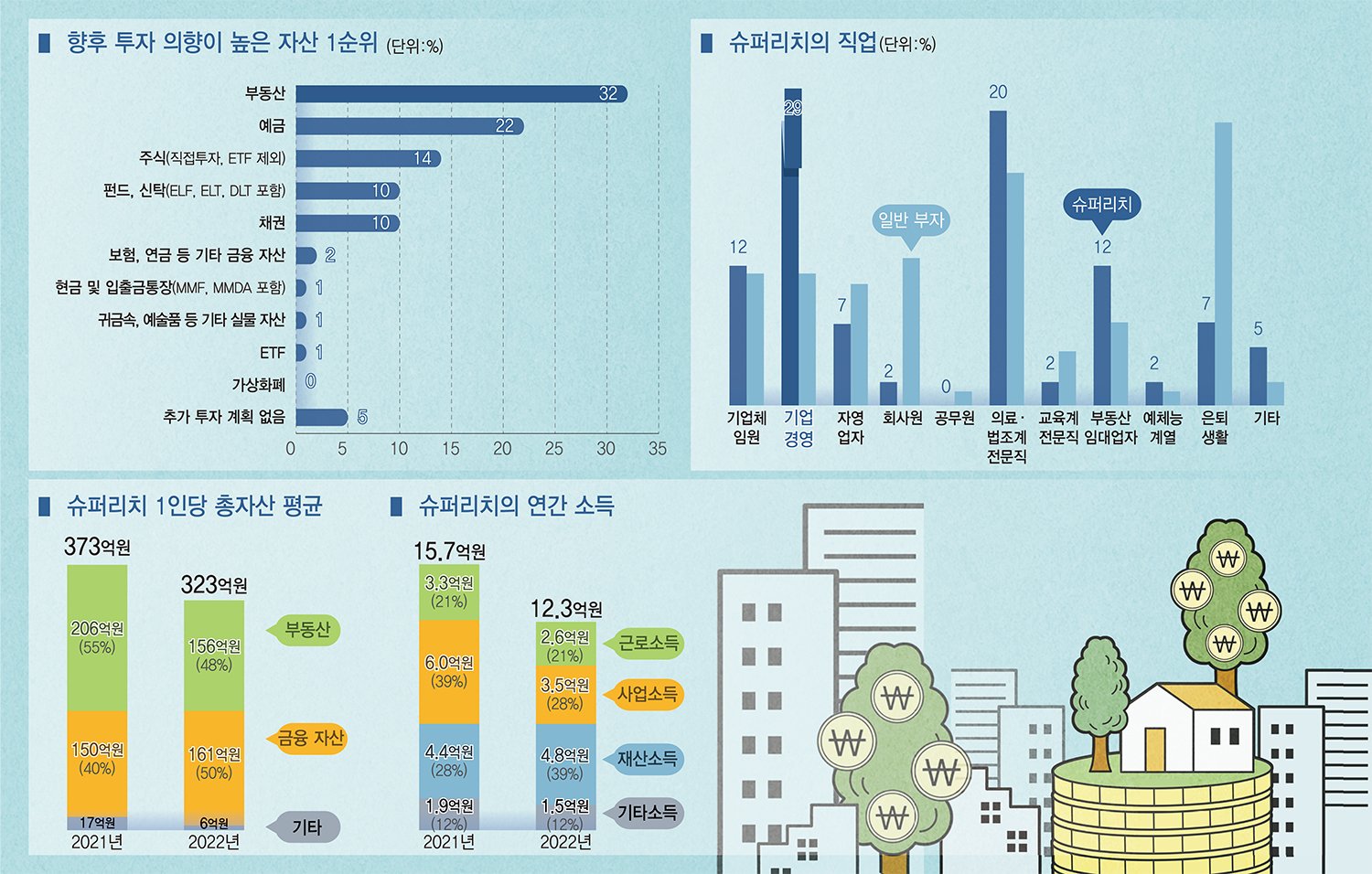

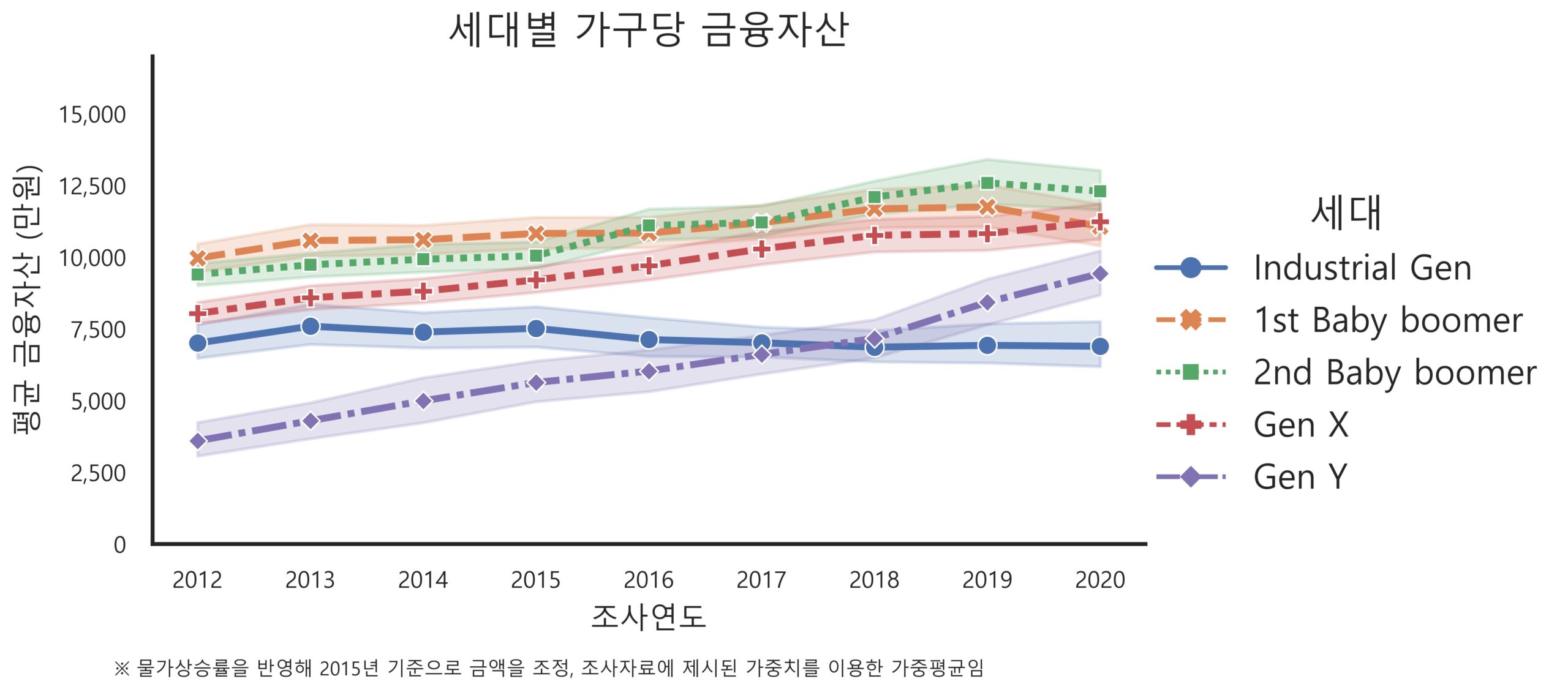

2022년 NH투자증권의 조사에 따르면, 한국의 직장인들은 평균적으로 1억7312만원의 금융자산을 보유하고 있습니다. 이는 노후에 사용할 수 있는 금액으로, 평균 가구생활비인 297만원에 비춰볼 때 약 4년 정도의 여유만을 제공할 수 있는 금액입니다. 자산의 대부분은 부동산에 집중되어 있어, 부동산 실물자산 평균만 해도 6억891만원에 달합니다. 30대, 40대, 50대의 자산 증가 추세는 시기적으로 자연스러운 현상일 수 있으나, 그럼에도 불구하고 지나치게 부동산 중심의 자산 분포는 심각한 문제로 작용할 수 있습니다.

부동산의 함정, 생활고의 그림자

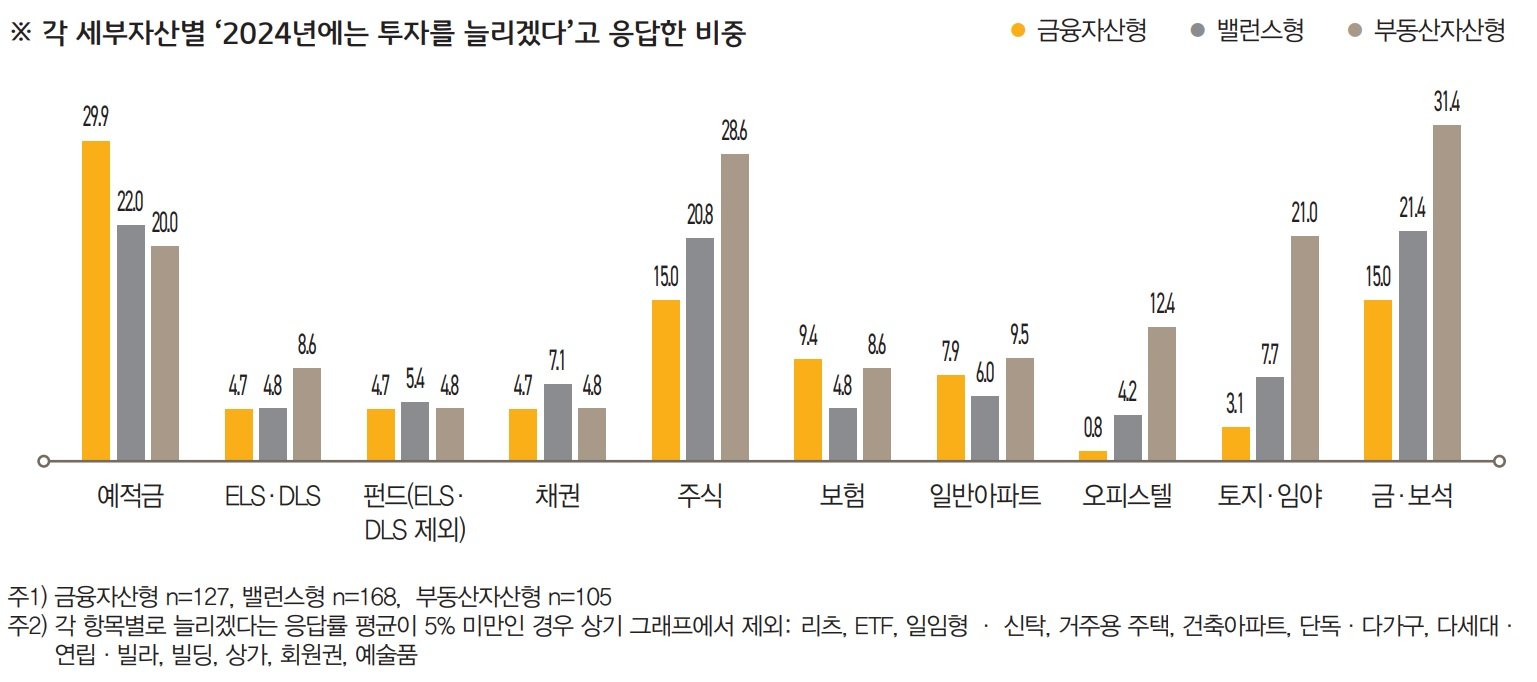

한국에서 부동산에 대한 의존도가 높은 현상은 전 세계적으로도 유례없는 특징입니다. 금융자산의 비중은 35.6%에 불과하고, 미국, 일본 등 다른 나라들과 비교할 때 현저히 낮습니다. 그 결과, 많은 이들이 높은 자산을 보유하고 있으면서도 실제로는 생활고에 시달리게 되며, 은퇴 후의 삶에 대한 불안감이 깊어지는 상황입니다. ‘깡통 할아버지’의 예시처럼, 고액의 부동산을 보유하고 있음에도 불구하고 실질적인 생활이 어려워지는 아이러니가 발생할 수 있습니다. 이러한 현실은 자산을 투자의 관점에서 바라보지 않게 만드는 큰 장애물입니다.

미래를 위한 현명한 투자 전략

전문가들은 젊을 때부터 노후 자금을 마련하기 위해 연금 투자에 나설 것을 권장합니다. 삶의 기대수명과 경제수명을 비교하는 것은 매우 중요한데, 경제수명은 은퇴 자금과 연간 생활비를 바탕으로 계산할 수 있습니다. 예를 들어 60세에 3억원의 자산이 있다면, 월 250만원의 생활비로 70세까지 생활할 수 있다고 하여, 기초적인 경제 모델을 구축할 수 있습니다. 그러나 한국인의 기대수명이 증가하는 만큼, 이는 노후 자금이 턱없이 부족할 가능성을 시사합니다. 현 상황을 타개하기 위해선 자산관리 계획이 필수적입니다.

복리와 조기 투자, 행복한 노후의 열쇠

‘복리의 마법’은 노후 자금 마련에 있어 매우 중요하게 작용합니다. 예를 들어, 연평균 수익률 5%로 월 75만원씩 투자할 경우 30년 후 6억1414만원으로 불어날 수 있습니다. 이는 조기 투자와 꾸준한 적립의 중요성을 잘 보여줍니다. 특히 한국의 평균 은퇴 연령인 51세를 고려할 때, 빠른 시기부터의 투자와 적극적인 자산 관리가 무엇보다 필요합니다. 다양한 금융 상품을 통해 포트폴리오를 다각화하고, 자산을 체계적으로 관리하는 방법이 궁극적으로 행복한 노후를 보장할 것입니다.

요약정리

한국 직장인의 자산은 부동산 중심으로 편중되어 있으며, 노후 생활에 대한 실질적인 위험을 내포하고 있습니다. 조기 연금 투자와 다양한 자산 관리 전략은 노후의 경제적 안정성을 높일 수 있는 키포인트라고 할 수 있습니다. 복리의 힘과 조기 투자의 중요성을 인식하고, 현실적인 자산 관리 전략을 수립하여 행복한 노후를 준비하는 것이 필요합니다.